Большинство людей беспокоятся о росте или падении стоимости их активов. И уделяют гораздо меньше внимания стоимости своей валюты. Но деньги обесцениваются, а мы знаем о своих валютных рисках гораздо меньше, чем следовало бы. Поговорим о них подробнее. Материал из книги Рэя Далио «Принципы изменения мирового порядка».

Принципы изменения мирового порядка

Обесценивание денег

Из примерно 750 валют, существовавших с 1700 г., только около 20% используются и сейчас, и все они подверглись девальвации. Некоторые сливались в новые, заменившие их (например, отдельные европейские валюты слились в евро). А некоторые, такие как британский фунт и доллар США, уцелели, но заметно девальвировались.

Относительно чего они обесцениваются? Цель печатания денег состоит в том, чтобы уменьшить долговое бремя, поэтому самая важная функция валют — девальвация относительно суммы долга (иначе говоря, количество денег растет относительно суммы долга, что упрощает для должников процесс выплаты).

Долг — это обещание отдать деньги, и если вы раздаете больше денег тем, кто в них нуждается, это уменьшает их долговое бремя. То, куда пойдут новые денежные и кредитные ресурсы, определит ход дальнейших событий. Когда облегчение долгового бремени направляет поток денег и кредита на рост производительности и прибыли для компаний, происходит увеличение реальных цен акций (их стоимости после поправки на уровень инфляции).

Когда создание достаточного объема денег мешает реальной и будущей доходности средств и долговых активов, инвесторы бегут от этих активов в пользу других, защищенных от инфляции: золота, сырьевых продуктов, облигаций, а также других валют (в том числе цифровых).

Перед центральными банками возникает дилемма: позволить реальным процентным ставкам (ставкам за вычетом ставки инфляции) повышаться, что способно привести к экономическому краху (и вызвать гнев публики), или воспрепятствовать росту реальных процентных ставок за счет печатания купюр и выкупа денежных и долговых активов.

Скорее всего, они предпочтут второй путь, в результате которого доходность денежных и долговых активов упадет еще больше. Чем позже в долгосрочном долговом цикле это происходит, тем выше шансы упадка валютной и денежной системы. Он чаще всего возникает, когда объемы долгов и денег уже слишком велики, чтобы их можно было обменять на достаточное количество продуктов, а уровень реальных процентных ставок (достаточно низкий, чтобы спасти должников от банкротства) ниже уровня, необходимого для того, чтобы кредиторы считали этот долг жизнеспособным средством накопления богатства.

Другое условие такой ситуации — неспособность центрального банка перераспределять капитал через изменение процентной ставки и/или печатание денег и выкуп высококачественных долгов.

Порой девальвация становится благом (хотя она всегда дорого обходится держателям денег и долгов), а иногда приводит к системным проблемам, разрушающим систему распределения кредита/капитала, но она всегда выступает необходимым условием погашения долгов и создания нового денежного порядка.

Стоимость валют

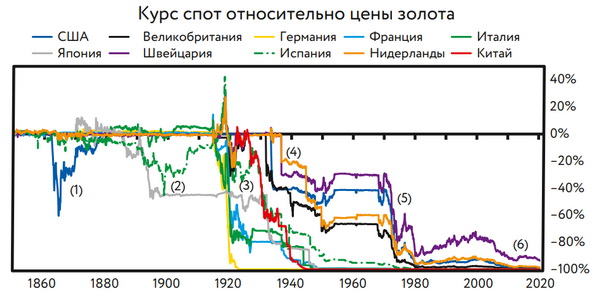

Очень важно понимать разницу между ними. Посмотрим, как менялась стоимость валют относительно золота и индекса взвешенной цены для корзины потребительских продуктов. Такие сравнения уместны, поскольку золото — вечная и универсальная альтернативная валюта, а деньги предназначены для покупки продуктов, поэтому их покупательная способность очень важна.

Как показывают следующие два графика, девальвация обычно происходит резко во время долговых кризисов, разделенных более протяженными периодами процветания и стабильности.

Чтобы корректно сравнивать доходность сбережений в валюте и золоте, нам нужно учесть, сколько можно заработать на валюте. Этот график показывает общую доходность (изменение цены, а также заработанный процент) от владения каждой основной валютой по сравнению с золотом.

Вот лишь некоторые из заслуживающих внимания выводов.

• Серьезная девальвация происходит резко и носит скорее эпизодический, чем эволюционный характер. За последние 170 лет было шесть больших периодов действительно серьезной девальвации основных валют (и множества мелких).

• В 1860-е, во время Гражданской войны, США приостановили конвертируемость золота и начали печатать бумажные деньги («зеленые спинки») для монетизации военных долгов.

• США вернулись к привязке к золоту в середине 1870-х, и к золотому стандарту присоединился ряд других стран; большинство валют сохраняли эту привязку до Первой мировой войны. Основными исключениями были Япония (страна сохранила привязку к серебру до 1890-х, в результате чего ее валюта девальвировалась относительно золота, когда в этот период цены на серебро упали) и Испания, которая часто приостанавливала конвертируемость для поддержки большого бюджетного дефицита.

• Во время Первой мировой войны у сражавшихся стран был большой дефицит, который финансировался за счет печатания денег и предоставления кредитов центральными банками. Золото служило платежным средством в международных расчетах, поскольку тогда уровень доверия (а следовательно, и кредитования) был слаб. Когда война закончилась, возник новый денежный порядок, основанный на привязке к золоту и валютам стран-победительниц; валюты эти, в свою очередь, были привязаны к золоту .

• В период с 1919 по 1922 г. несколько европейских стран, особенно проигравших в войне, были вынуждены печатать и девальвировать свои валюты. Немецкая марка и выраженные в ней долги сильно потеряли в цене с 1920 по 1923 г. У некоторых победителей также имелись долги, которые необходимо было девальвировать, чтобы затем начать все сначала.

• После того как разрешилась ситуация с долгами, внутренней политикой и международной геополитической перестройкой, в 1920-е в ряде стран (особенно в США) начался подъем, надувавший долговой пузырь.

• Лопнувший в 1929 г. пузырь вынудил центральные банки печатать деньги и девальвировать их в течение 1930-х. Еще больше денег и еще более масштабная девальвация требовались в годы Второй мировой войны для финансирования военных расходов.

• В 1944–1945 гг., когда война уже заканчивалась, была создана новая денежная система, при которой доллар привязан к золоту, а остальные валюты — к доллару. Валюты и долги Германии, Японии и Италии, Китая и ряда других стран были уничтожены быстро и полностью, а у большинства стран-победительниц положение ухудшалось медленно, но стабильно. Эта денежная система работала до конца 1960-х.

• В 1968–1973 гг. (особенно в 1971-м) чрезмерные расходы и рост долгов (особенно в США) потребовали разрыва связи доллара с золотом, поскольку объем требований на него в обороте был гораздо выше, чем объем золота, доступного для их погашения.

• Это привело к созданию фиатной денежной системы на основе доллара, которая позволяла значительно увеличить объемы денежной и кредитной массы в долларовом выражении, что подпитало инфляцию 1970-х и привело к долговому кризису 80-х.

• Начиная с 2000 г. стоимость денег по отношению к золоту снижалась и из-за создания денег и кредита, и из-за того, что процентные ставки были сравнительно низкими относительно уровня инфляции. Поскольку денежная система основывалась на плавающем курсе, она не испытывала таких же резких колебаний, как в прошлом; девальвация происходила постепенно и последовательно. Низкие и порой даже отрицательные процентные ставки не обеспечили достаточной компенсации для растущих объемов денег и кредита и возникавшей в результате этого инфляции (хотя и достаточно низкой).

Теперь рассмотрим события внимательнее. Доходность владения валютами (в рамках краткосрочного долгового цикла, позволяющего получать процент) была в целом выше в период с 1850 по 1913 г., чем доходы от владения золотом. Курс большинства валют оставался фиксированным относительно золота или серебра, а люди, занимавшиеся выдачей и получением кредитов, могли неплохо заработать.

Этот благополучный период получил название Второй промышленной революции. Должники превращали деньги, которые ранее занимали, в доходы, что позволяло им рассчитываться по долгам даже при высоких процентных ставках. Это были очень бурные времена. Например, в начале 1900-х в США спекулятивный подъем на рынке акций, финансировавшийся ростом долгов, стал чрезмерным, что привело к кризису банков и брокерских контор. Затем началась паника 1907 г., а имевшийся тогда значительный разрыв в уровне благосостояния и другие социальные проблемы (например, движение суфражисток и создание профсоюзов) привели к политической напряженности.

Это стало серьезным вызовом для капитализма. Для финансирования процесса перераспределения богатства государство начало повышать налоги.

Купить книгу: МИФ / Ozon / WB / Читай-город

В честь 19-летия МИФа эта и другие книги — со скидками до 70%.